¿Pueden los bancos trasladarse a ecosistemas digitales?

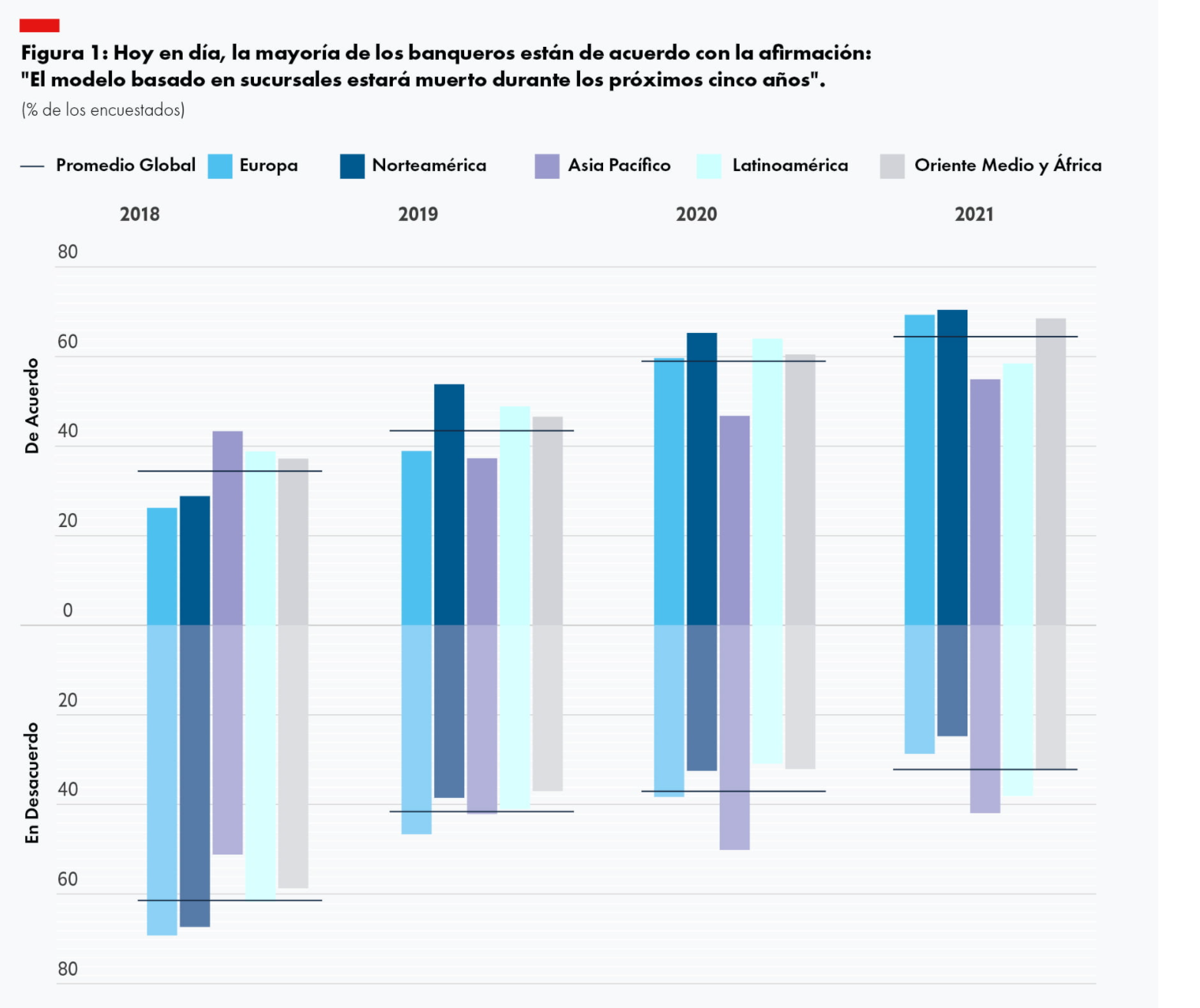

A medida que los cierres de sucursales por la pandemia Covid-19 aceleran los cambios de los consumidores en la banca en línea, el 65% de los banqueros ahora cree que el modelo basado en sucursales estará «muerto» dentro de cinco años, frente al 35% de hace cuatro años, según una nueva investigación de The Economist Intelligence Unit.

La pandemia ha sacudido a los rezagados para actuar, estimulando una cultura de colaboración y experimentación entre bancos que antes cumplían con las normas. El (47%) espera que su negocio evolucione hacia «ecosistemas» en los próximos dos años, lo que implicará asociaciones con bancos, no bancos y terceros.

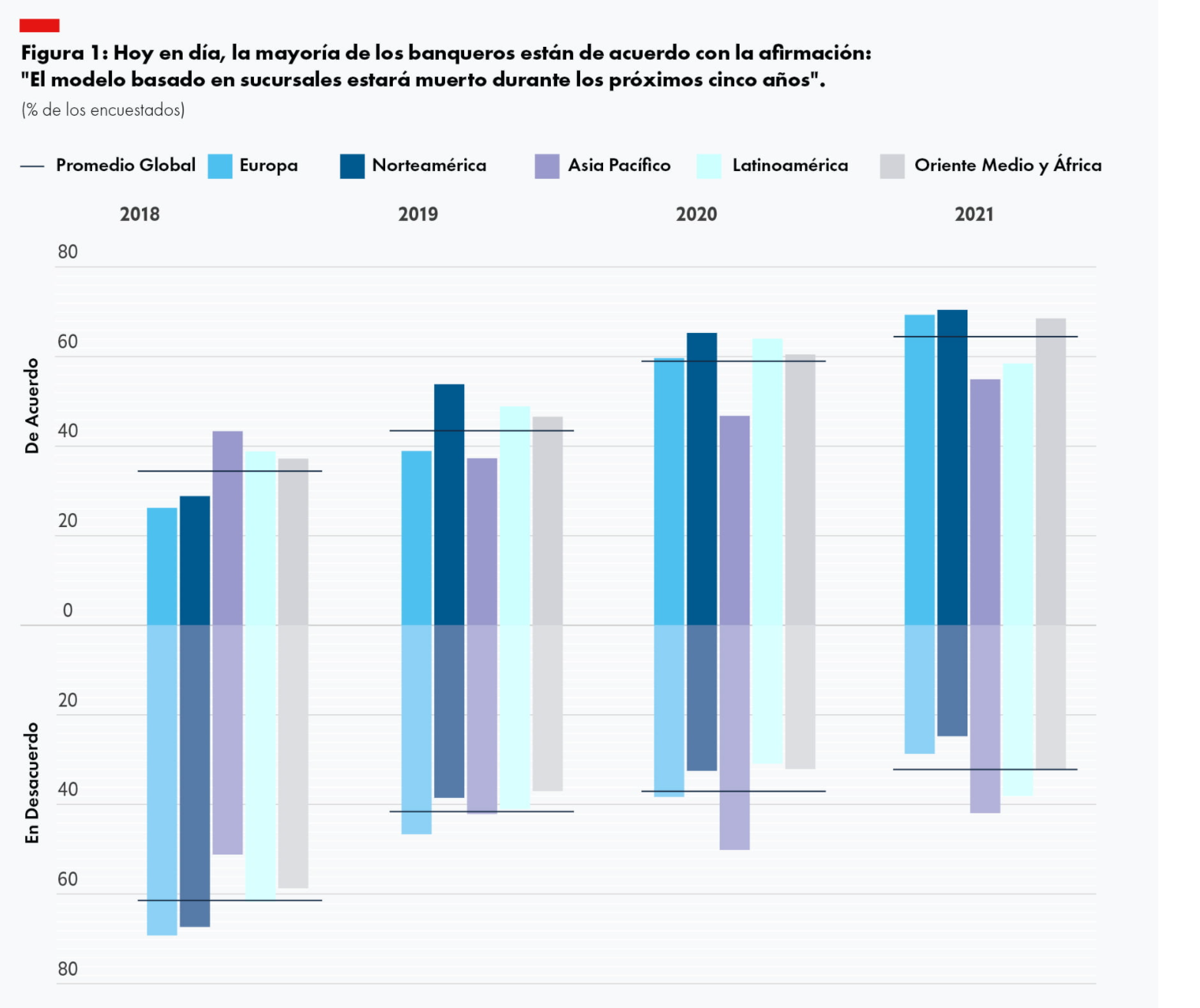

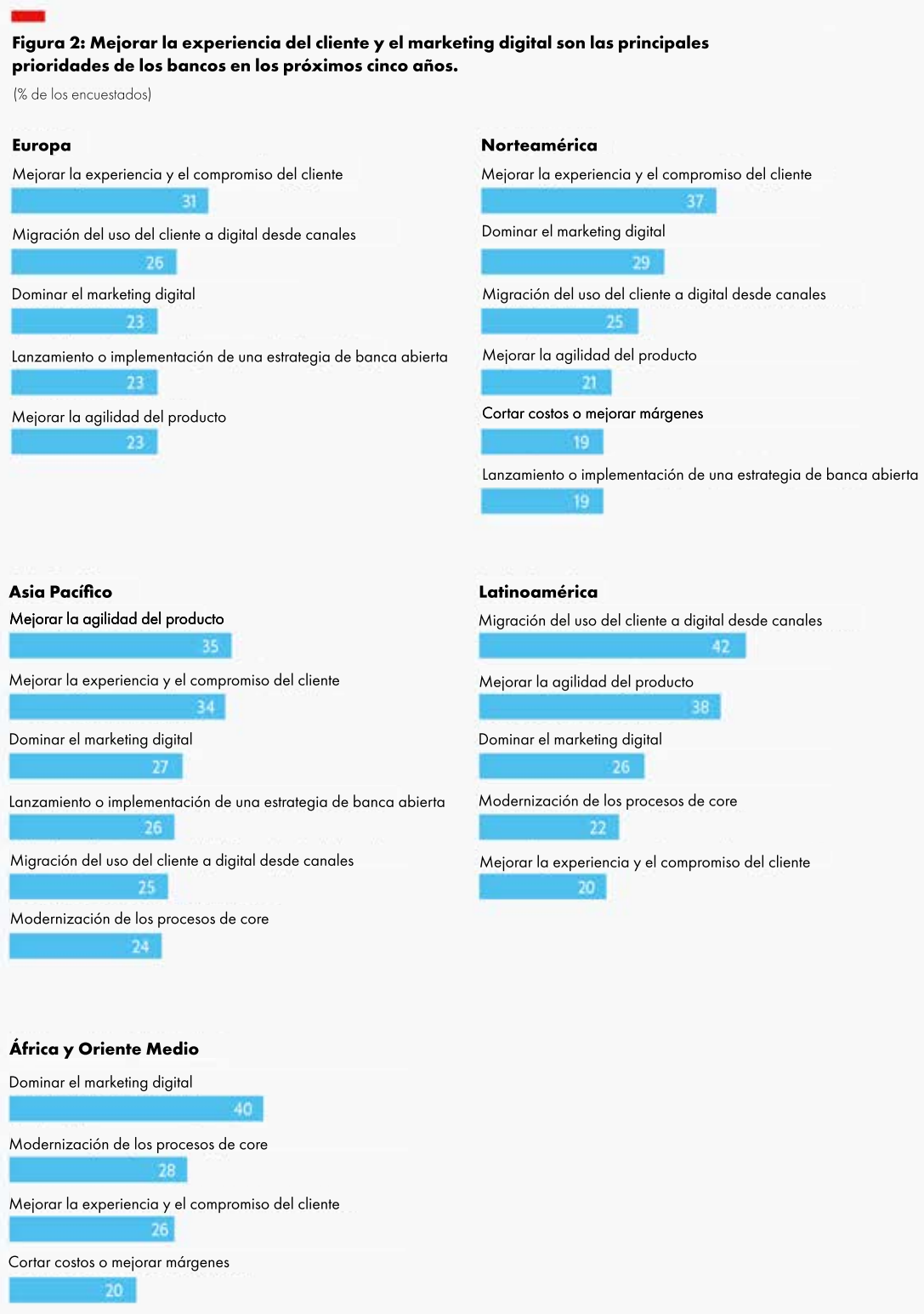

4 de cada 5 (81%) de los banqueros creen que los bancos buscarán diferenciar la experiencia del cliente en lugar de los productos. Dominar tanto la experiencia del cliente como el marketing digital se clasifican como prioridades estratégicas en los próximos cuatro años.

Los banqueros ven las microfinanzas para emprendedores (34%) y consideran a los que no usan sistema bancario (33%) como las oportunidades de negocio más prometedoras relacionadas con la inclusión.

TIEMPO DE CRISIS PARA LOS BANCOS

Este ha sido el destino de los bancos con agencias físicas a finales de la década. Justificando el recorte de una quinta parte de las filiales de Santander, el vicedirector ejecutivo, Tony Prestedge, dijo a la BBC que las transacciones de sucursales en el mayor banco minorista de la eurozona habían caído en un tercio en los dos años previos a la pandemia de Covid-19, antes de caer a la mitad durante los confinamientos de 2020. «La pandemia ‘compactó’ de cinco a diez años de cambio en un año», dijo Prestedge.

El rápido colapso de los bancos basados en sucursales es una aceleración de una tendencia que la encuesta financiera global de la Economist Intelligence Unit, ahora en su octavo año, había predicho durante mucho tiempo. En la última encuesta, realizada a principios de 2021, algo menos de dos tercios (65%) los ejecutivos bancarios acordaron que el modelo basado en sucursales estará «muerto» dentro de cinco años, frente al 59% del año pasado y el 35% en 2018 (ver Figura 1). En 2018, el 69% de los encuestados con sede en Europa no estaban de acuerdo con la declaración hoy en día, la misma proporción está de acuerdo.

La encuesta de este año concluye que los cierres de sucursales y la continua presión de los competidores no tradicionales desencadenaron una revisión general de las prioridades bancarias y los modelos de negocio entre los ejecutivos bancarios.

EXPERIENCIA DEL CLIENTE

Hace cinco años, a medida que los costos bancarios aumentaban debido a los nuevos requisitos regulatorios en todo el mundo, los bancos se centraban en reducir los costos y aumentar los márgenes para mantener el rendimiento del capital de los accionistas. Hoy en día, la experiencia del cliente y el marketing digital son prioridades para los ejecutivos (ver Figura 2) ya que se esfuerzan por competir con la llegada de retadores sin fricción, planificación presupuestaria y beneficios como los pagos internacionales gratuitos.

Fundada en 2015, Lunar, una plataforma bancaria danesa basada en aplicaciones, ofrece productos de inversión, así como cuentas bancarias tradicionales a su base de clientes de 200.000 usuarios en Dinamarca, Suecia y Noruega. En abril de 2021, el neobanco adquirió el prestamista digital sueco Lendify, habiendo lanzado su propio producto de crédito en diciembre de 2020.

Según Morten Sønderskov, director de operaciones de la empresa Lunar, que obtuvo su licencia bancaria en agosto de 2019, se ve a sí misma como un complemento más que como un competidor directo de los bancos actuales. Esto le permitió centrarse en la experiencia del cliente. «Cuando presentamos los productos de inversión, vimos muchas de las mejores plataformas de la clase, por lo que nos conectamos con ellas, pero nos aseguramos de que el diseño y el compromiso fueran correctos», dice Sønderskov.

EL IMPERATIVO DE LA INCLUSIÓN

A medida que los inversores institucionales presionan a los bancos para que impulsen la «S» y la «G» de sus planes ambientales, sociales y de gobernanza (ASG), la inclusión financiera y los préstamos responsables han liderado la agenda de los bancos. Gran parte de la revolución actual de las finanzas y la banca tiene sus raíces en la creatividad de los emprendedores, en particular en los mercados emergentes, encontrar nuevas formas de mediar en la confianza, ampliar el crédito o facilitar los pagos entre poblaciones no bancarizadas o poco bancarizadas, y la innovación con este fin está aumentando. Nuestros encuestados vieron microfinanzas para emprendedores (34%) y cuentas para los poco bancarizados (33%) como las oportunidades más prometedoras en este ámbito. Para los actores actuales y nuevos, ofrecer productos y servicios inclusivos de manera rentable dependerá del desarrollo de una nube escalable de bajo costo (47%) y el aumento de la cobertura móvil a través de 5G (26%).